※当サイトでは記事内にアフィリエイト広告を含む場合があります。

不動産譲渡所得を計算するとき取得費を控除しますが、土地と建物では、取得費の計算の仕方が異なります。土地は、取得価額をそのまま取得費とできますが、建物は、取得価額から減価償却費相当額(減価の額)を差し引いた額を取得費とします。

- 土地の取得費=土地の取得価額

- 建物の取得費=建物の取得価額-減価償却費相当額

建物の取得費と減価償却費相当額(減価の額)の計算方法について、詳しく見ていきましょう。

取得価額から「減価償却費相当額」「減価の額」を差し引く理由

事業用・業務用建物の場合と比べながら、非業務用建物・居住用建物の場合にも減価償却費相当額(減価の額)を差し引く理由を考えてみましょう。

事業用・業務用の建物を売却した場合

賃貸業・アパート経営などで、事業用・業務用の建物を保有している場合を考えてみましょう。

そもそも減価償却費とは?

まず、減価償却費について、簡単に見ておきます。

事業で不動産を取得した場合、建物は減価償却資産となります。減価償却資産の取得価額は、使用可能期間(税法上の法定耐用年数)にわたり必要経費として計上します。これが減価償却で、経費計上した金額が減価償却費です。ちなみに、土地は、経年により価値が目減りするわけではないので、減価償却しません。

減価償却費の計算方法には定額法と定率法があり、建物の減価償却は定額法です。

| 定額法 | 毎年均等に価値が減ると考えて、法定耐用年数の期間内で毎年一定の金額を減価償却する方法。 |

|---|---|

| 定率法 | 新品のときほど大きく価値が減るとして、減価償却した残りの金額に毎年一定の割合をかけた金額を減価償却する方法。 |

減価償却費相当額を差し引くのは、減価償却費の二重控除を避けるため

事業用建物は、取得価額のうち経年劣化による減価分は、所得税の申告で不動産所得等を計算する際に、減価償却費として既に控除されています。

したがって、不動産譲渡所得の計算で、建物の取得価額をそのまま取得費として差し引くと、減価償却費を二重に控除することになってしまうため、取得価額から、これまでの減価償却費相当額を差し引いた金額を取得費とするのです。

マイホーム(非業務用・居住用建物)を売却した場合

マイホーム(非業務用・居住用建物)の場合も取得費を計算するときには、事業用建物の場合と同じように減価償却費相当額を差し引きます。この減価償却費相当額を「減価の額」ともいいます。

減価償却してないのに、どうして減価償却費相当額を差し引くのか?

事業用(業務用)建物の場合は、例えば賃貸業を営んでいれば不動産所得が発生するので、毎年の所得税の計算で減価償却費を経費として控除します。他方、居住用(非業務用)建物の場合には、不動産所得が発生しませんが、これは単に「控除する所得がなかっただけ」と解されるわけです。

このため、事業用(業務用)建物も、居住用(非業務用)建物も、取得価額から減価償却費相当額(減価の額)を控除して、取得費を計算するのです。

ただし、マイホーム(居住用建物)を売却したときの取得費の計算には、事業用建物に比べて、次のような優遇措置があります。

居住用建物の耐用年数は、法定耐用年数の1.5倍

居住用(非業務用)建物は、事業用(業務用)建物に比べて大切に使われる等の理由から、価値の目減りが少ないと考えられ、事業用建物より耐用年数を長く設定します。

居住用建物の耐用年数は、税法上の法定耐用年数の1.5倍です。その耐用年数に応じた償却率で、定額法により、減価償却費相当額(減価の額)を計算します。

減価償却費相当額・減価の額の計算方法と計算式

事業用(業務用)建物の減価償却費相当額は、建物を取得してから売却するまでの毎年の減価償却費の合計額になります。実際に減価償却費を必要経費に算入していなくても同じです。

居住用(非業務用)建物の減価の額(減価償却費相当額)は、建物の法定耐用年数の1.5倍の年数に対応する定額法の償却率で求めた1年あたりの減価償却費相当額(減価の額)に、その建物を取得してから売却するまでの経過年数を乗じて計算します。

居住用建物の減価償却費相当額(減価の額)を計算式で考えてみましょう。

居住用(非業務用)建物の減価償却費相当額(減価の額)を求める計算式

自宅建物の減価償却費相当額(減価の額)を求めるには、建物の取得価額、残存価額、耐用年数に対応する償却率、取得してからの経過年数を用います。

計算式は、次のようになります。

減価の額 = 取得価額 × 0.9 × 償却率 × 経過年数

| 取得価額 | 購入代金と購入するのに要した諸費用の合計額です。 |

|---|---|

| 残存価額 | 耐用年数がきても最低限残る建物の価値のことです。減価償却費相当額の計算では、残存価額は取得価額の10%とされます。残存価額を10%とするために、取得価額に0.9を乗じます。 |

| 耐用年数 | 税法上の法定耐用年数の1.5倍の年数です。 |

| 償却率 | 耐用年数によって償却率が決まっています。 |

| 経過年数 | 取得してからの年数です。1年未満の端数が生じたときは、6ヵ月以上の端数は1年とし、6ヵ月未満の端数は切り捨てます。 |

税法上の法定耐用年数は、建物の構造や材質によって決まっています。償却率は、耐用年数によって決まります。

木造と鉄筋コンクリート造の耐用年数と償却率は、次の通りです。

| 事業用建物 | 居住用建物 | |||

|---|---|---|---|---|

| 建物の構造 | (耐用年数) | (償却率) | (耐用年数) | (償却率) |

| 木造 | 22年 | 0.046 | 33年 | 0.031 |

| 鉄筋コンクリート造 | 47年 | 0.022 | 70年 | 0.015 |

※事業用建物は法定耐用年数を用い、居住用建物は法定耐用年数の1.5倍の年数を用います。

※法定耐用年数と償却率は「減価償却資産の耐用年数等に関する省令」別表第一・別表第七によります。

減価償却費相当額・減価の額の具体的な計算例

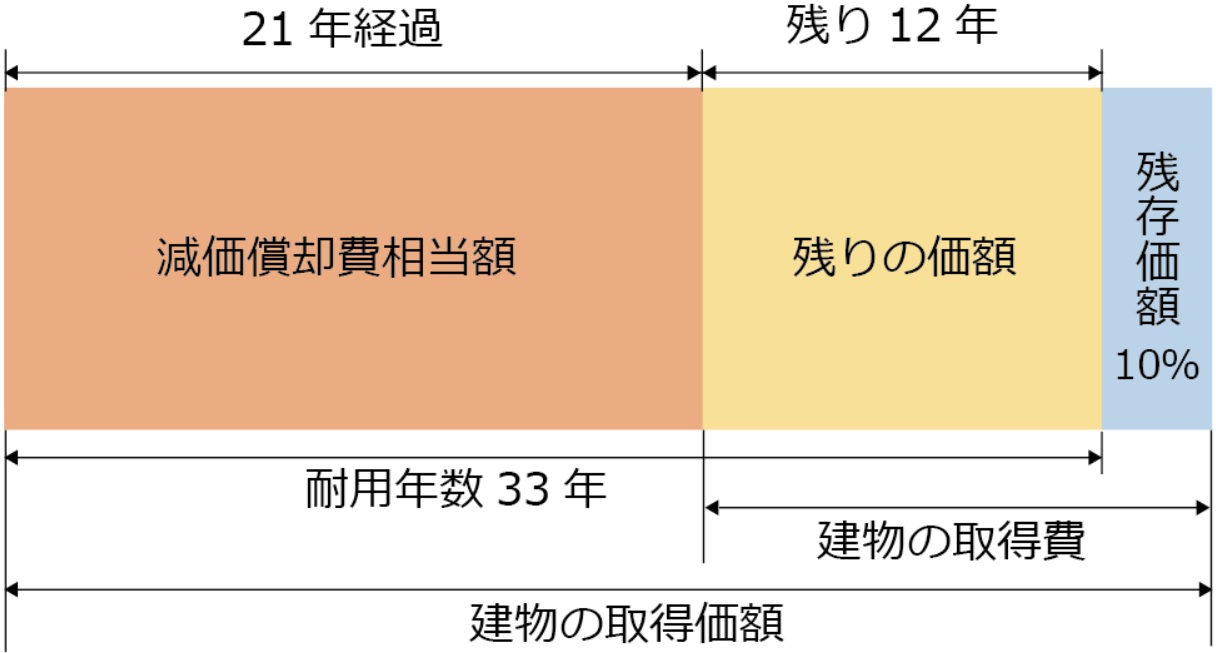

建物の減価償却費相当額(減価の額)を計算し、取得費を具体的に算出してみましょう。次のような事例を考えます。

1996年4月1日に5,000万円(土地3,000万円・建物2,000万円)で木造一戸建て住宅を居住用に購入。2017年3月1日に売却したとします。この場合の取得費は?

計算を簡単にするために、購入時と売却時の諸経費は考慮しないこととします。

建物の取得費

| 取得価額 | 20,000,000万円 |

|---|---|

| 償却率 | 居住用の木造住宅の耐用年数は33年ですから、償却率は 0.031 |

| 経過年数 | 所有期間が20年11ヵ月なので、1年未満を切り上げて 21年 |

減価償却費相当額(減価の額)

建物の取得価額 × 0.9 × 償却率 × 経過年数

=20,000,000円 × 0.9 × 0.031 × 21年

=11,718,000円

建物の取得費

建物の取得価額 - 減価償却費相当額

=20,000,000円 - 11,718,000円

=8,282,000円

イメージ図で表すと次のようになります。

土地・建物を合わせた取得費

土地の取得費は、取得価額の3,000万円ですから、土地・建物を合わせた取得費は、3,828万2,000円となります。

増改築による取得価額があれば、同じように 33年(22年×1.5)の耐用年数で減価償却を行い、建物の取得費として加算します。

まとめ

不動産譲渡所得を計算するときには、取得費を控除します。土地は取得価額が取得費となるので、その額を控除すればよいのですが、建物は、業務用・非業務用を問わず、取得価額から減価償却費相当額(減価の額)を差し引いた額が取得費となります。

また、業務用建物は、売却時までの減価償却費相当額ですが、非業務用建物は、法定耐用年数の1.5倍の年数で減価の額を計算しますから、注意が必要です。

不動産を売却すると、売却益に税金がかかる場合がありますから、査定や売却を依頼するとき、税金のことにも詳しい業者であれば安心です。

税金にも詳しい不動産業者を探すには?

不動産の査定・売却を依頼する不動産業者を探すときは、不動産一括査定『イエウール』を利用すると便利です。税金に詳しい業者や、税理士と連携しやすい業者を簡単に探せます。完全無料で利用できますから、お気軽に試してみてください。

\ 税金にも詳しい不動産業者が見つかる /

あなたに おすすめの記事

公開日 2018-09-17 更新日 2023/08/23 11:34:28