※当サイトでは記事内にアフィリエイト広告を含む場合があります。

居住用財産(自宅・マイホーム)を売却したときは、所有期間の長短に関係なく、譲渡所得から最高3,000万円まで控除できる特例があり、不動産売却にかかる税金の負担を大きく軽減できます。多くの場合、課税譲渡所得がゼロとなり、税金がかからなくなります。

この制度を「居住用財産を譲渡した場合の3,000万円の特別控除の特例」といい、自宅・マイホームを売却したときは、たいてい適用できます。詳しく見ていきましょう。

居住用財産を譲渡した場合の3,000万円の特別控除の特例とは?

「居住用財産を譲渡した場合の3,000万円の特別控除の特例」は、居住用財産(自宅・マイホーム)を売却したときに、譲渡所得から最高3,000万円を控除できる特例です。譲渡所得とは、売却したことにより得た利益(売却益)のことで、売却価額から取得費や譲渡費用を差し引いた金額です。

適用要件は後で詳しく説明しますが、自分が住んでいる(または住んでいた)居住用財産を売却した場合は、たいてい適用できます。

3,000万円の特別控除の内容

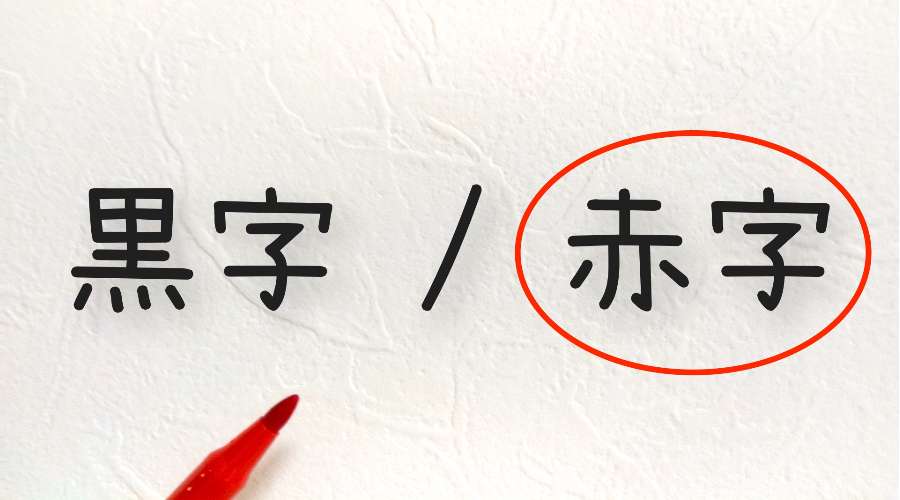

不動産を売却したときにかかる譲渡所得税は、譲渡所得に所定の税率をかけて計算します(⇒譲渡所得税の計算について詳しくはこちら)。

「居住用財産を譲渡した場合の3,000万円の特別控除の特例」を利用できる場合は、譲渡所得から特別控除の額(最高3,000万円)を差し引いた金額が課税譲渡所得(課税対象の譲渡所得)となります。

特別控除の額が最高3,000万円というのは、控除額が譲渡所得に応じて決まるからです。例えば、譲渡所得が4,000万円なら特別控除の額は上限の3,000万円、譲渡所得が1,000万円なら特別控除の額も1,000万円となります。

譲渡所得税の計算式は、こうなります。

譲渡所得税 =(譲渡所得-特別控除額)× 税率

つまり、譲渡所得が3,000万円までなら、特別控除により課税譲渡所得がゼロとなり、税金はかかりません。譲渡所得が3,000万円を超える場合でも、3,000万円控除後の額が課税譲渡所得となるので、税負担は大きく軽減されます。

取得費が不明の場合も大幅に節税できる

譲渡所得は、売却価額から取得費(購入価額と購入に要した費用)や売却に要した諸費用(仲介手数料など)を控除した額です。

取得費が分からない場合は、通常、概算取得費を用いるため、取得費として控除できるのは、売却価額の5%にすぎません。仲介手数料は売却価額の3~5%程度ですから、概算取得費と仲介手数料を控除しても、売却価額のおよそ90%が課税譲渡所得となり、税金がかかってしまいます。

このとき、特別控除の特例を適用できれば、最高3,000万円まで控除できますから、取得費が不明でも、税金がゼロになったり大幅に軽減できたりするのです。

他の特例との併用

所有期間が10年超のマイホームの売却なら、軽減税率の特例との併用も可能です。3,000万円を超える譲渡所得があり、特別控除で控除しきれなかった場合でも、税負担はかなり軽減できます。

特別控除の特例の適用を受けるための3つの要件

3,000万円の特別控除の特例の適用を受けるための主な要件は、次の3つです。

- 自宅を売ること。

- 親子や配偶者など親族への売却でないこと。

- 売却した年の前年および前々年に、この特例の適用を受けていないこと。

特別控除の金額が最大3,000万円と大きいのに、所有期間や居住期間の制限もなく、3つの要件さえ満たせばよいのです。マイホームの売却であれば、ほとんどのケースで適用できます。

なお、3,000万円の特別控除の特例の適用には、確定申告が必要です。この特別控除により課税譲渡所得がゼロとなり、譲渡所得税を納める必要がない場合でも、確定申告をする必要があります。

特例の適用を受ける際の5つの注意点

居住用財産を譲渡した場合の3,000万円の特別控除の特例の適用を受ける際には、次の点に注意が必要です。

- 居住用財産の売却であること。

- 以前に住んでいた家屋を売る場合は適用に期限がある。

- 建物を取り壊して敷地を売却する場合は二重に期限がある。

- 売却した相手が親族など特殊関係者の場合は適用されない。

- 併用できる特例・できない特例。

それぞれ詳しく見ていきましょう。

3,000万円の特別控除の特例の適用を受けられるのは、居住用財産を売却したときです。居住用財産とは、所有者自身が住んでいる(あるいは住んでいた)家屋とその敷地です。居住用財産といえるかどうかは、生活の拠点であったかどうか、本人と家族の日常生活の状況などから、総合的に判断されます。

次のような家屋は、居住用財産と認められません。

- この特例を受けることを目的に入居した家屋

- マイホームを新築する期間中だけ仮住まいとして使った家屋など、一時的な目的で入居した家屋

- 別荘など、おもに趣味や娯楽、保養のために所有する家屋

以前に住んでいた家屋や敷地を売却する場合は、次の2つの要件を両方とも満たせば、3,000万円の特別控除の特例を適用できます。

- 自分が所有者として住んでいた家屋であること。

- 住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。

以前に住んでいた家屋や敷地を売る場合、3,000万円の特別控除の特例の適用を受けるには、「住まなくなった日から3年を経過する日の属する年の12月31日までに売る」という売却期限がありますから注意してください。

例えば、こういうことです。

- 住まなくなった日が2020年1月2日だとすると、3年を経過するのは2023年1月1日ですから、2023年12月31日までに売れば、特別控除の適用が受けられることになります。

- 住まなくなった日が2020年1月1日の場合は、3年を経過する日が2022年12月31日ですから、特別控除の特例の適用を受けられる売却期限は、2022年12月31日となります。

家屋を取り壊して敷地のみ売却する場合は、次の2つの要件を両方とも満たせば、特別控除の特例の適用を受けることができます。

- 敷地の譲渡契約が、家屋を取り壊した日から1年以内に締結され、住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。

- 家屋を取り壊してから譲渡契約を締結した日まで、敷地を貸駐車場などその他の用に供していないこと。

マイホームを売ったときの3,000万円の特別控除の特例は、原則として「居住の用に供している建物」があることを前提としています。

しかし、建物が古い場合など、買主から「建物は撤去して土地だけ売ってほしい」というような条件を付けられることがあります。もし「建物を取り壊して売却したら、特別控除の特例の適用を受けられない」というのでは、不動産取引の実態に合いません。

そのため、建物を取り壊して土地のみを売却する場合も、例外的に特別控除の特例の適用が認められるようになっています。ただし、家屋を取り壊した日から1年以内に売買契約を締結し、敷地を貸駐車場など他の用に供していないことなどが、適用の要件となります。

譲渡した相手が、次のような特別な関係者の場合は、3,000万円の特別控除の特例が適用されません。

- 配偶者、親、祖父母、子、孫などの直系血族

- 生計を一にする親族

- 内縁関係にある人

- 特殊な関係にある個人・法人

「軽減税率の特例」は、3,000万円の特別控除の特例と併用できますが、「買換え特例」や「住宅ローン控除」は、併用できません。

注意が必要なのは、住宅ローン控除です。自宅の買い換えで、古い自宅の売却に3,000万円の特別控除の特例を使うと、新しく購入する自宅に住宅ローン控除を適用できなくなります。

古い自宅の売却で3,000万円の特別控除の特例を使って一時的に譲渡所得税を減らすか、新しい自宅の住宅ローン控除で10年間(居住の用に供した年により、控除期間・控除限度額が異なります)にわたって所得税控除を受けるか、いずれか有利な方を選択することになります。

(国税庁Webサイトにリンクしています)

まとめ

居住用財産(自宅・マイホーム)を売却したときは、一定の要件を満たせば、譲渡所得から最高3,000万円まで控除ができる特例があります。

所有期間や居住期間による制限はなく、自宅・マイホームの売却であれば、ほとんどのケースで特例の適用を受けられます。控除額が最大3,000万円と大きく、節税効果の高い制度です。

なお、マイホームを売却して譲渡損失が生じた場合は損益通算や繰越控除の特例がありますから、そちらの適用を検討してみてください。

(国税庁Webサイトにリンクしています)

不動産売却では、いくらで売れるかは大切ですが、税金や諸費用を差し引いて、いくら手元に残るかが大事です。不動産業者に査定・売却を依頼するときには、税金のことにも詳しい不動産業者、税理士と連携しやすい不動産業者であれば安心です。

税金にも詳しい不動産業者を探すには?

不動産の査定・売却を依頼する不動産業者を探すときは、不動産一括査定『イエウール』を利用すると便利です。税金に詳しい業者や、税理士と連携しやすい業者を簡単に探せます。完全無料で利用できますから、お気軽に試してみてください。

\ 税金にも詳しい不動産業者が見つかる /

あなたに おすすめの記事

- 「イエウール」を利用するメリット・デメリット、評判・口コミ

- 不動産売却で絶対にしてはいけないこと、必ずやるべきこと

- 高く早く売れる不動産業者の選び方 2つポイントの

- 不動産売却は大手と地元業者のどっちが有利?

関連

共有名義の場合や建物と土地で名義が異なる場合の3,000万円の特別控除の特例の適用については、次のページをご覧ください。

相続した空き家を売却しとき、一定の要件を満たせば、3,000万円の特別控除の特例の適用を受けられます。詳しくは、次のページをご覧ください。

公開日 2019-10-08 更新日 2023/08/23 11:34:28