※当サイトでは記事内にアフィリエイト広告を含む場合があります。

「居住用財産を譲渡した場合の3,000万円の特別控除の特例」は、所有者自身が住んでいる家屋を売るか、家屋とその敷地を売ったときに適用できる制度です。ポイントは、建物を所有しているか、建物を売却したかであって、土地は付随的なものです。

したがって、建物と土地の所有者が異なる場合、土地のみの所有者(すなわち建物を所有していない者)については、原則として3,000万円の特別控除の特例は適用されません。

ただし、一定の要件を満たせば、土地のみの所有者についても、3,000万円特別控除の特例の適用が認められます。具体的に見ていきましょう。

土地のみの所有者が3,000万円控除を受けられる「3要件」とは?

次の3つの要件を全て満たす場合は、土地のみの所有者も、3,000万円特別控除の特例を適用できます。

- 土地を建物と同時に売ること。

- 建物の所有者と土地の所有者とが親族関係にあり、生計を一にしていること。

- 土地の所有者が、建物の所有者と一緒にその家屋に住んでいること。

家屋の所有者とその敷地の所有者とが、親族関係にあり、その家屋に同居し、生計を一にしているときは、その家屋とその敷地は「一の生活共同体の居住用財産」とみるのが実情に則していると考えられ、土地の所有者の譲渡所得にも3,000万円控除が適用されます。

この場合、特別控除できる額は、建物の所有者と土地の所有者あわせて最高3,000万円までです。

控除の仕方は、まず、建物の所有者の譲渡所得から控除します。建物の譲渡所得が3,000万円に満たず、なお控除できる額が残っていれば、土地の所有者の譲渡所得から控除できる仕組みです。

つまり、土地の所有者が、土地の譲渡所得から控除できる額は、3,000万円から建物の所有者が受ける特別控除額を差し引いた残りの額になります。

土地の所有者が「特別控除できる」ケース

上の3つの要件を全て満たしていれば、土地のみの所有者も3,000万円の特別控除の特例の適用を受けられます。

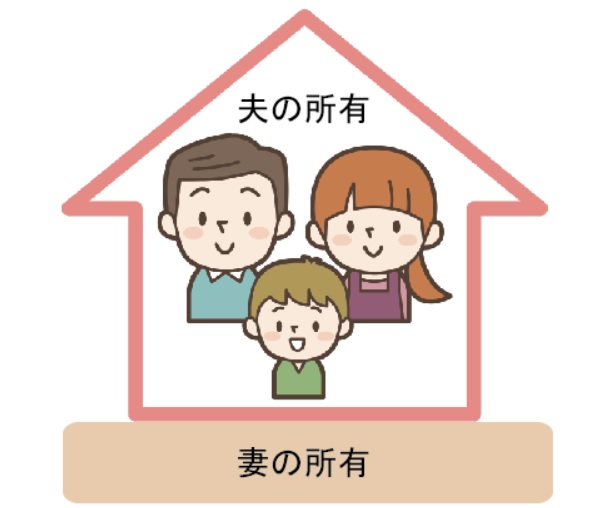

例えば、妻が両親から相続した土地に、夫が建物を建てたケースを考えてみましょう。

建物は夫の所有、土地は妻の所有です。夫婦で同居し生計を一にしているので、この家屋と敷地を売却した場合は、土地の譲渡所得にも3,000万円の特別控除の特例を適用できます。

計算を簡単にするため、売却益が5,000万円(家屋1,000万円、敷地4,000万円)とします。売却価額でなく売却益です。譲渡所得は、夫が1,000万円、妻が4,000万円となります。

- 夫が建物を所有し、妻が土地を所有

- 売却益は5,000万円(建物1,000万円、土地4,000万円)

まず、家屋を所有していた夫の課税譲渡所得は、3,000万円の特別控除の特例により、譲渡所得1,000万円から全額を控除でき、ゼロです。

夫:1,000万円-1,000万円=0円

次に、土地を所有していた妻の譲渡所得については、3,000万円の特別控除額のうち残り2,000万円の控除が可能です。すなわち、妻の課税譲渡所得は、譲渡所得4,000万円から特別控除額の2,000万円を控除し、2,000万円となります。

妻:4,000万円-2,000万円=2,000万円

よって、この場合、課税譲渡所得は 2,000万円となります。

建物と土地を夫婦の共有名義にしておくと、1人につき最高3,000万円まで控除できるので、譲渡所得税がさらに軽減されます。

土地の所有者が「特別控除できない」ケース

上の3つの要件のうち1つでも満たしていない場合は、土地のみの所有者は3,000万円の特別控除の特例を受けることができません。

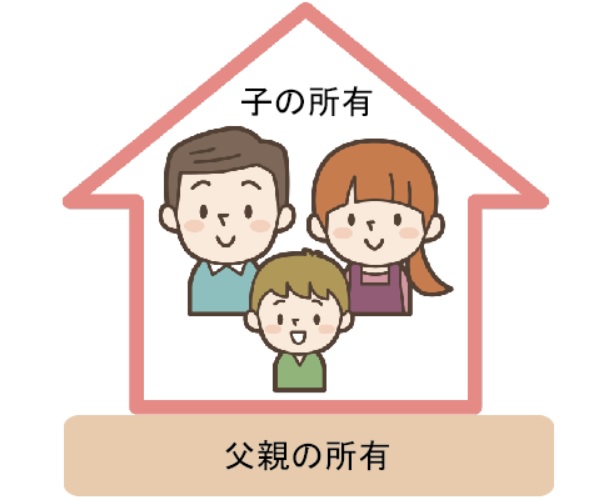

例えば、父親の所有する土地に子が建物を建て、そこには子世帯が居住し、父親は別に居住しているケースを考えてみましょう。

家屋には子世帯が居住し、土地の所有者である父親は同居していないので、この場合、土地の譲渡所得に3,000万円の特別控除の特例は適用されません。

売却益は、事例①と同じ5,000万円(建物1,000万円、土地4,000万円)とします。譲渡所得は、子が1,000万円、父親が4,000万円です。

- 父親の土地に子が建物を建て、子世帯が居住し、父親は同居していない

- 売却益は5,000万円(建物1,000万円、土地4,000万円)

まず、建物を所有していた子の課税譲渡所得は、3,000万円の特別控除の特例により、譲渡所得1,000万円から全額を控除でき、ゼロです。

子:1,000万円-1,000万円=0円

次に、土地を所有していた父親は、その家屋に居住していなかったので、3,000万円の特別控除の特例の適用を受けられません。父親の課税譲渡所得は、4,000万円です。

父親:4,000万円

よって、この場合、課税譲渡所得は 4,000万円となります。

建物と土地の所有者が異なる場合、土地の所有者も同居して生計一でなければ、土地の売却益から特別控除できません。

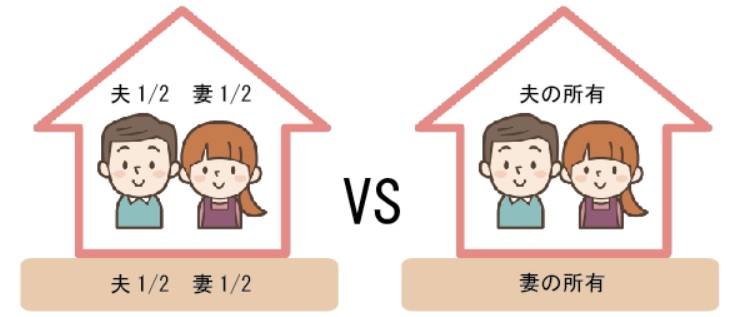

共有の場合との違い

建物・土地を夫婦で1/2ずつ共有している場合と、建物・土地の所有者が異なる場合とでは、特別控除の適用にどれくらい差が生じるのか、見てみましょう。

居住用財産を売却し、売却益が5,000万円(建物1,000万円、土地4,000万円)だったとします。

建物と土地を共有の場合

建物と土地を夫婦で1/2ずつ共有していた場合、譲渡所得は、夫婦それぞれが2,500万円(5,000万円の1/2)です。

特別控除は、それぞれ最高3,000万円適用できますから、全額控除でき、課税譲渡所得は0円です。したがって、譲渡所得税は、どちらにもかかりません。

建物と土地の所有者が異なる場合

建物と土地の所有者が異なる自宅を売却したときは、上の事例のように、夫が建物を所有し、妻が土地を所有していたとすると、3,000万円の特別控除を適用後も、土地の課税譲渡所得が2,000万円あります。

長期譲渡所得の税率20%(所得税15%、住民税5%)で計算すると、土地の所有者である妻に、400万円の譲渡所得税がかかります。

まとめ

建物と土地の所有者が異なる場合、土地のみの所有者(すなわち建物を所有していない者)については、原則として3,000万円の特別控除の特例は適用されません。

ただし、①土地と建物を同時に売却し、土地の所有者が、②建物の所有者と親族関係にあって生計を一にし、③建物の所有者と一緒にその家屋に住んでいれば、その家屋とその敷地は「一の生活共同体の居住用財産」とみなされ、土地の所有者も特別控除の特例を受けることができます。ただし、控除額は、建物と土地あわせて最高3,000万円までです。

※国税庁のWebサイトにリンクしています。

不動産売却では、いくらで売れるかは大切ですが、税金や諸費用を差し引いて、いくら手元に残るかが大事です。不動産業者に査定・売却を依頼するときには、税金のことにも詳しい不動産業者、税理士と連携しやすい不動産業者であれば安心です。

税金にも詳しい不動産業者を探すには?

不動産の査定・売却を依頼する不動産業者を探すときは、不動産一括査定『イエウール』を利用すると便利です。税金に詳しい業者や、税理士と連携しやすい業者を簡単に探せます。完全無料で利用できますから、お気軽に試してみてください。

\ 税金にも詳しい不動産業者が見つかる /

あなたに おすすめの記事

- 「イエウール」を利用するメリット・デメリット、評判・口コミ

- 不動産売却で絶対にしてはいけないこと、必ずやるべきこと

- 高く早く売れる不動産業者の選び方 2つポイントの

- 不動産売却は大手と地元業者のどっちが有利?

関連

公開日 2018-09-10 更新日 2023/08/23 11:34:28