※当サイトでは記事内にアフィリエイト広告を含む場合があります。

所有期間が10年を超える自宅を売却したときは、一般の不動産売却における長期譲渡所得(所有期間が5年を超える不動産を売却した場合の譲渡所得)にかかる税率より、さらに低い税率が適用されます。

これを「居住用財産を譲渡した場合の長期譲渡所得の軽減税率の特例」といいます。詳しく見ていきましょう。

長期譲渡所得の軽減税率の特例とは?

居住用財産(自宅・マイホーム)を売却したときの長期譲渡所得の軽減税率の特例とは、所有期間10年超の居住用財産を売却した場合、譲渡所得6,000万円以下には低い税率を適用するものです。

軽減税率の特例には「譲渡所得6,000万円以下」という制限がありますが、これは「譲渡所得が6,000万円を超えると軽減税率の特例が適用されない」ということではありません。譲渡所得が6,000万円を超える場合は、6,000万円以下の部分に軽減税率が適用され、6,000万円を超える部分には、通常の長期譲渡所得の税率が適用されるということです。

| 課税譲渡所得 | 軽減税率の特例の適用 |

|---|---|

| 6,000万円以下の場合 | 全額が軽減税率の適用対象です。 |

| 6,000万円を超える場合 | 6,000万円以下の部分に軽減税率を適用し、6,000万円を超える部分には、通常の長期譲渡所得の税率を適用します。 |

3,000万円の特別控除の特例と併用可能

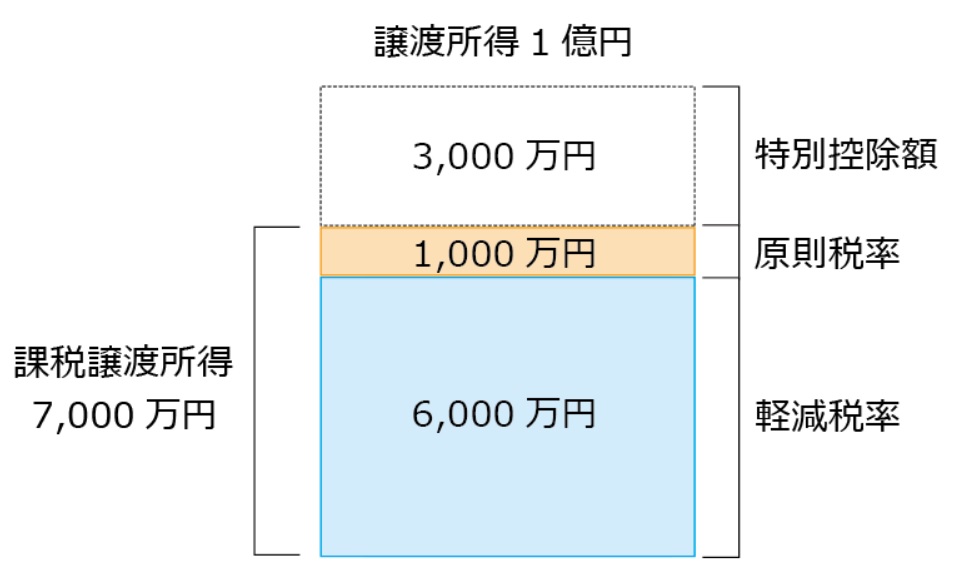

「居住用財産を譲渡した場合の長期譲渡所得の軽減税率の特例」は、「居住用財産を譲渡した場合の3,000万円の特別控除の特例」と併用できます。つまり、譲渡所得から3,000万円を控除した額が課税譲渡所得となります。

3,000万円控除後の額が6,000万円以下なら、その全額に軽減税率を適用できます。3,000万円控除後の額が6,000万円を超える場合は、6,000万円以下の部分に軽減税率を適用できます。

例えば、譲渡所得が1億円だったとすると、3,000万円を控除し、7,000万円が課税譲渡所得となります。

7,000万円のうち、6,000万円には軽減税率が適用され、残り1,000万円には通常の長期譲渡所得の税率が適用されます。

軽減税率

軽減税率は、所得税・住民税それぞれ次の通りです。

| 課税譲渡所得 | 所得税率 | 住民税率 | 税率計 |

|---|---|---|---|

| 6,000万円以下 | 10% | 4% | 14% |

| 6,000万円超 | 15% | 5% | 20% |

課税譲渡所得が6,000万円以下については、所得税率が10%、住民税率が4%、合わせて14%となります。6,000万円を超える額については、長期譲渡所得の原則の税率と同じで、所得税15%、住民税5%、合わせて20%です。

譲渡所得税の税額の計算は、次のようになります。

| 課税長期譲渡所得金額(=A) | 税額 |

|---|---|

| 6,000万円以下 | A×10% |

| 6,000万円超 | (A-6,000万円)× 15% + 600万円 |

※租税特別措置法31条の3第1項

※下段の「+600万円」は、6,000万円以下の部分の税額です(6,000万円×10%)。

なお、2013年から2037年までの25年間は、復興特別所得税がかかります。復興特別所得税は、所得税額の2.1%です。

自宅を売却したときの課税譲渡所得に対する税率をまとめると、次の通りです。

| 所有期間 | 課税譲渡所得 | 課税譲渡所得額の上限 | 所得税率 | 住民税率 | 税率計 |

|---|---|---|---|---|---|

| 5年以下 | 短期譲渡所得 | なし | 30% | 9% | 39% |

| 5年超 | 長期譲渡所得 | なし | 15% | 5% | 20% |

| 10年超 | 長期譲渡所得の特例 | 6,000万円以下 | 10% | 4% | 14% |

- 課税譲渡所得額は、3,000万円の特別控除後の金額です。

- 所得税額に対して、2.1%の復興特別所得税が加算されます。

軽減税率の特例の適用要件

軽減税率の特例は、3,000万円の特別控除の特例と併用できます。軽減税率の特例の適用を受けるには、3,000万円の特別控除の特例の適用要件に加えて、1つの要件を満たせばよいだけです。その要件とは?

- 自宅を売ること。

- 親子や配偶者など親族への売却でないこと

- 売却した年の前年および前々年に、この特例の適用を受けていないこと。

- 自宅を売却した年の1月1日時点で、家屋や敷地の所有期間がともに10年を超えていること。

①~③は、3,000万円の特別控除の特例の適用要件と同じです。④が、軽減税率の適用にあたって追加の要件です。

3,000万円特別控除の特例は、売却した自宅の所有期間を問いませんが、軽減税率の特例は、所有期間も適用要件となります。

「所有期間10年超」の注意点

この「所有期間10年超」という要件については、次の3つの点に注意してください。

- 居住期間でなく所有期間が10年を超えていること。

- 売った年の1月1日時点で所有期間が10年を超えること。

- 家屋と敷地の所有期間が「ともに」10年を超えていること。

売却した自宅の所有期間が10年超であって、居住期間が10年超ではありません。居住期間について制限はありませんが、自宅の売却が要件ですから、居住していた実態は必要です。

売却するときに住んでいなかった場合は、3,000万円の特別控除の特例の適用要件と同じく、住まなくなった日から3年目の年の12月31日までに売却すれば適用できます。

所有期間は、取得してから譲渡するまでの実質的な所有期間でなく、売った年の1月1日時点で10年を超えていることが必要です。税務上、所有期間は「売った年の1月1日時点」で判断します。

実質的な所有期間は10年を超えていても、税務上の所有期間は10年以下となることがあります。税務上は「売却した年の1月1日にさかのぼって所有期間を判断」しますから、売却のタイミングには注意が必要です。

家屋と敷地の所有期間が「ともに」10年超であることに注意してください。

敷地の所有期間が10年を超えていても、家屋の所有期間が10年以下の場合は、軽減税率の特例は適用されません。自宅を建替えている場合は、登記簿で確認することが必要です。増改築だけの場合は、最初に家屋を取得した日から所有期間を計算できます。

隣地を後から購入した場合は、元々の家屋と敷地の所有期間は10年を超えても、あとで購入した敷地部分は所有期間が10年以下となることがあります。こういう場合、家屋と元々の敷地の部分には軽減税率を適用できますが、あとから購入した敷地部分には適用できません。

まとめ

所有期間が10年を超える自宅を売却したときには、譲渡所得6,000万円以下については軽減税率の特例が適用され、税金が安くなります。3,000万円の特別控除の特例と合わせて適用を受けることが可能です。

※国税庁のWebサイトにリンクしています。

不動産売却では、いくらで売れるかは大切ですが、税金や諸費用を差し引いて、いくら手元に残るかが大事です。不動産業者に査定・売却を依頼するときには、税金のことにも詳しい不動産業者、税理士と連携しやすい不動産業者であれば安心です。

税金にも詳しい不動産業者を探すには?

不動産の査定・売却を依頼する不動産業者を探すときは、不動産一括査定『イエウール』を利用すると便利です。税金に詳しい業者や、税理士と連携しやすい業者を簡単に探せます。完全無料で利用できますから、お気軽に試してみてください。

\ 税金にも詳しい不動産業者が見つかる /

あなたに おすすめの記事

- 「イエウール」を利用するメリット・デメリット、評判・口コミ

- 不動産売却で絶対にしてはいけないこと、必ずやるべきこと

- 高く早く売れる不動産業者の選び方 2つポイントの

- 不動産売却は大手と地元業者のどっちが有利?

関連

公開日 2018-09-11 更新日 2023/08/23 11:34:28