※当サイトでは記事内にアフィリエイト広告を含む場合があります。

居住していた自宅を売って、新しく買換えた場合、一定の要件を満たせば、「特定居住用財産の買換え特例」の適用を受けることができます。「買換え特例」とは、自宅を買い換えたとき、旧居の譲渡所得に対する課税を、買い換えた新居を将来売却するときまで繰り延べる制度です。

買換え時に譲渡所得税を支払わなくてよいのがメリットですが、買換え特例の適用にあたっては、次の2つの点に注意してください。

- 買換え特例は課税の繰り延べにすぎず、将来の税負担が重くなる。

- 買換え特例を適用して取得した自宅を短期間で売却すると損する。

ここでは、買換え特例の内容、メリット・デメリット、適用要件、2つの注意点について、詳しく見ていきます。買換え特例の具体的な計算例はこちらをご覧ください。

買換え特例は課税の繰り延べにすぎず、将来の税負担が重くなる

「特定居住用財産の買換え特例」は、譲渡所得に対する課税を先送りするものであって、税金を軽減するものではありません。

買換え特例の適用を受けると、自宅を買い換えたときには、譲渡所得税を支払わなくてもよいのですが、将来、買い換えたマイホームを売却したときに、その売却による譲渡所得と繰り延べしてきた譲渡所得とを合わせて、譲渡所得税が課税されます。つまり、買換え特例は、買い換え時には税金を納めなくてよいメリットがあるものの、将来の税負担が重くなるデメリットもあるのです。

買換え特例の具体的な適用例で考えると…

「特定居住用財産の買換え特例」について、具体例で考えてみましょう。なお、話を分かりやすくするため、取得費や譲渡費用、建物の減価償却費相当額(減価の額)等は考慮しません。

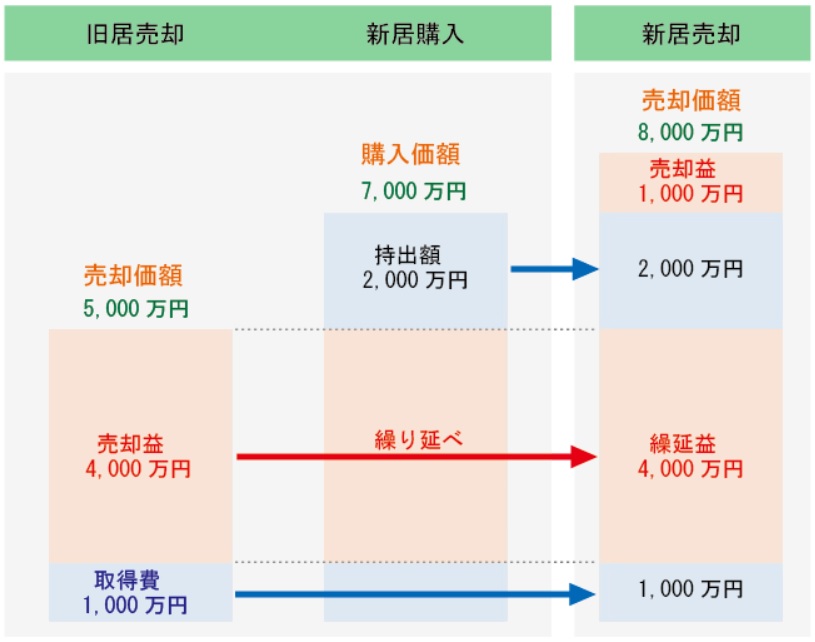

旧居を5,000万円で売却し、7,000万円の新居に買い換えました。旧居の取得費は1,000万円だったとします。その後、買い換えた新居を8.000万円で売却しました。

1,000万円で購入したマイホームを5,000万円で売却し、7,000万円のマイホームに買い換えた場合、通常は、4,000万円(5,000万円ー1,000万円)の譲渡益が課税対象となります。

「買換え特例」の適用を受けた場合、売却した年分で譲渡益への課税は行われず、買い換えたマイホームを将来譲渡したときまで譲渡益に対する課税が繰り延べられます。

課税が将来に繰り延べられるということは、将来、買い換えたマイホームを8,000万円で売却したときに、売却価額8,000万円と購入価額7,000万円との差額1,000万円の譲渡益に対して課税されるのではなく、この譲渡益1,000万円の上に、買換え特例の適用を受けて課税が繰り延べられていた4,000万円の譲渡益(課税繰延べ益)を加えた5,000万円が、譲渡益として課税されるということです。

このように、買換え特例を使うと、買換え時には譲渡益に対する課税はありませんが、課税を先送りした分、将来の税負担が重くなるのです。

旧居の売却価格より新居の購入価格が安い場合の注意点

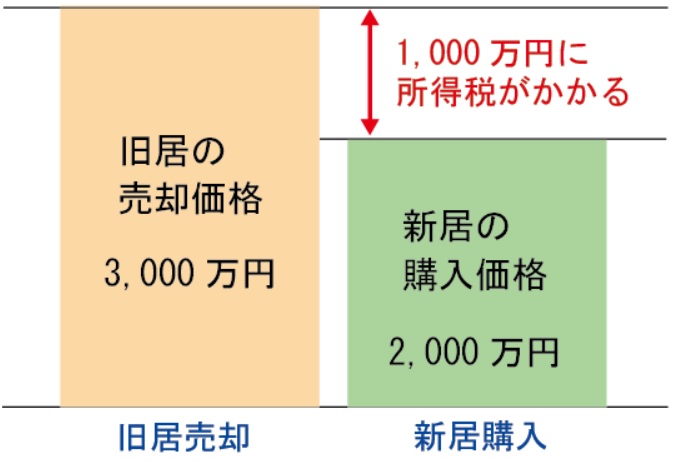

「新居の購入価格」が「旧居の売却価格」より安いときは、買い換えた年にも税金が発生します。旧居の売却価額と新居の購入価額との差額が、売却益となるからです。

例えば、旧居の売却価格が3,000万円、新居の購入価格が2,000万円だったとします。その差額1,000万円は売却による収入として手元に残りますから、その収入金額から売却に要した経費を控除した額が譲渡所得として課税対象となります。

さらに、新居の購入資金に充てた売却益は、買換え特例により繰り延べされます。将来、新居を売却したとき、繰延益として譲渡所得に加算され、その分、譲渡所得税の額が大きくなります。

買換え特例を使うと、どんな場合でも「買い換え時に税金を払わなくてもよい」わけではありません。

買換え特例を適用するとよいケースとは?

マイホームの買い換えには、この「買換え特例」か「3,000万円特別控除の特例」のいずれかを選択して適用できます。併用はできません。たいていは「3,000万円の特別控除」を使います。実質的に税金が軽減されるからです。

買換え特例を適用するとよいケースというのは、それほど多くありません。例えば、譲渡所得が高額で、3,000万円の特別控除や軽減税率の特例を適用しても税額が大きく、新居の購入資金の確保が難しくなる場合です。ただし、そういう場合でも、将来の売却時の税金を考えて判断することが大切です。

仮に、買い換えたマイホームを売却するときに「3,000万円の特別控除の特例」を適用したとしても、多額の譲渡所得が繰延べされていますから、買換資産を売却したときに3,000万円特別控除を適用しても、控除しきれないことが多いのです。

3,000万円の特別控除の特例は、「売った年の前年及び前々年にこの特例の適用を受けていないこと」「売った年、その前年及び前々年に買換え特例の適用を受けていないこと」が要件です。

買換え特例を適用した自宅を短期間で売却すると損する

「買換え特例」を適用して買い換えたマイホームは、買換え時に売却したマイホームの取得費は引き継ぎますが、取得日は引き継ぎません。

買換え時が取得日となりますから、買い換えから5年以内に売却すると、短期譲渡所得となり、39%(所得税30%、住民税9%)の高い税率で課税されます。しかも、繰延べ益が加算された譲渡所得に高い税率で課税されることになります。

長期譲渡所得の税率20%(所得税15%、住民税5%)を適用するには、所有期間5年を超えて売却することが必要で、さらに低い税率14%(所得税10%、住民税4%)の長期譲渡所得の軽減税率の特例の適用には、所有期間10年を超えて売却することが必要です。

ですから、買換え特例の適用後、買い換えたマイホームを短期間で売却すると損します。

買換え特例の適用要件

「譲渡資産」(売却した旧居住用財産)と「買換資産」(買い換えた居住用財産)が次の要件に当てはまれば、買換え特例の適用を受けることができます。

譲渡資産の要件

買換え特例の適用には、譲渡資産が次のような要件を満たす必要があります。

- 自分が住んでいる家屋を売るか、家屋とともにその敷地や借地権を売ること。以前に住んでいた家屋や敷地等の場合には、住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。

- 売った年、その前年および前々年にマイホームを譲渡した場合の3,000万円の特別控除の特例(被相続人の居住用財産に係る譲渡所得の特別控除の特例を除く)またはマイホームを売ったときの軽減税率の特例もしくはマイホームの譲渡損失についての損益通算及び繰越控除の特例の適用を受けていないこと。

- 売却代金が1億円以下であること。

- 売った人の居住期間が10年以上で、かつ、売った年の1月1日において売った家屋やその敷地の所有期間が共に10年を超えるものであること。

- 親子や夫婦など特別の関係がある人に対して売ったものでないこと。

マイホームを売ったときの他の特例(3,000万円の特別控除の特例、軽減税率の特例、譲渡損失が出た場合の特例)との併用はできません。売った年だけでなく、その前年および前々年にこれらの特例の適用を受けている場合も、買換え特例は使えません。相続空き家を売却したときの譲渡所得の3,000万円の特別控除の特例との併用は可能です。

居住期間10年超は、通算です。例えば、途中で転勤のため居住していなかった期間があっても、通算で10年を超えれば認められます。所有期間10年超は、家屋と敷地ともに10年超です。例えば、敷地の所有期間が10年を超えていても、家屋の所有期間が10年以下では、認められません。

買換資産の要件

買換え特例の適用には、買換資産が次のような要件を満たす必要があります。

- 買い換える建物の床面積が50㎡以上のものであり、買い換える土地の面積が500㎡以下のものであること。

- マイホームを売った年の前年から翌年までの3年の間にマイホームを買い換えること。一定期限までに住むこと。

- 買い換えるマイホームが、耐火建築物の中古住宅である場合には、取得の日以前25年以内に建築されたものであること、または一定の耐震基準を満たすものであること。

- 買い換えるマイホームが、耐火建築物以外の中古住宅である場合には、取得の日以前25年以内に建築されたものであること、または、取得期限までに一定の耐震基準を満たすものであること。

買換え特例の適用には、譲渡資産だけでなく買換資産についても一定の要件を満たす必要がありますから、ご注意ください。

まとめ

マイホームを買い換えたときは、一定の要件を満たせば、買換え特例の適用を受けられます。自宅を売却して生じた売却益を将来に繰り延べできるので、買い換え時に税金がかかりません。

ただし、買換え特例は、課税の先送りにすぎませんから、買い換えたマイホームを将来売ったときには、その分、税金が多くかかることになります。

※国税庁のWebサイトにリンクしています。

不動産売却では、いくらで売れるかは大切ですが、税金や諸費用を差し引いて、いくら手元に残るかが大事です。不動産業者に査定・売却を依頼するときには、税金のことにも詳しい不動産業者、税理士と連携しやすい不動産業者であれば安心です。

税金にも詳しい不動産業者を探すには?

不動産の査定・売却を依頼する不動産業者を探すときは、不動産一括査定『イエウール』を利用すると便利です。税金に詳しい業者や、税理士と連携しやすい業者を簡単に探せます。完全無料で利用できますから、お気軽に試してみてください。

\ 税金にも詳しい不動産業者が見つかる /

あなたに おすすめの記事

- 「イエウール」を利用するメリット・デメリット、評判・口コミ

- 不動産売却で絶対にしてはいけないこと、必ずやるべきこと

- 高く早く売れる不動産業者の選び方 2つポイントの

- 不動産売却は大手と地元業者のどっちが有利?

関連

公開日 2018-09-17 更新日 2023/08/23 11:34:28